Банкрот Консалт

Помощь физлицам и ИП

Банкрот Консалт

Помощь физлицам и ИП в освобождении от долгов

Работаем на всей

Работаем на всей территории РФ

освободиться от долгов

Просрочки в Сбербанке: можно ли не платить кредит законно?

Очень многие заемщики кредитуются в Сбербанке — это самый популярный в стране банк. Но, к сожалению, не у всех получается платить вовремя. В материале этой статьи мы рассмотрим, что будет, если просрочить кредит в Сбербанке, и объясним, что можно предпринять в такой ситуации и каких действий (или бездействия) лучше избегать.

прямо сейчас через WhatsApp

Когда возникает просроченная задолженность в Сбербанке

Просрочка по кредиту — это нарушение сроков оплаты по потребительскому кредиту или кредитной карте. Фактически платеж считается просроченным уже со следующего за плановой датой оплаты дня.

Например, плановая дата платежа — 17 января. Просрочка начинается с 18 января.

Пропущенный платеж на 1 день в Сбере допустим — в этом случае ничего страшного не произойдет. Сбербанк предусматривает 3 дня на техническую просрочку (на случай, если, например, возникла задержка перевода денег). Пени не начисляются сразу. В совокупности заемщикам дают 10 дней, чтобы сообщить о финансовых проблемах.

Приведем пример. Клиент понимает: не могу оплатить кредит в этом месяце. Он не скрывается, а сразу сообщает в банк. Сотрудники кредитного учреждения предложат возможные альтернативы и пути решения. Если не затягивать, а сразу пойти на контакт с банком, скорее всего, получится избежать штрафов и других санкций.

Сетка денежный наказаний за просрочку по кредиту или по карточке у каждого банка своя. И Сбер в этом плане не исключение.

Через сколько дней после просроченного платежа в Сбербанке начинают звонить?

Обычно Сбербанк сначала присылает уведомления о том, что платеж пропущен, а потом уже начисляет пени. Менеджеры выясняют причины, по которым человек не заплатил вовремя, предлагают погасить долг в ближайшее время или как-то иначе урегулировать проблему.

Первые 1-3 месяца взаимодействие с банком, как правило, идет только по телефону. Если заемщик не платит и уклоняется от диалогов — это сигнал для кредитора: по-хорошему клиент решать конфликт не собирается. Начинается процесс взыскания. Что будет, если просрочить платеж по кредиту в Сбербанке, зависит от сроков и суммы неуплаты.

прямо сейчас через Telegram

Не плачу кредит в Сбербанке: чем это грозит?

Возможные действия банка при просрочках платежей:

- начисление штрафов;

- досудебное и судебное взыскание;

- делегирование взыскания коллекторам.

Среди других последствий — ухудшение кредитной истории вплоть до невозможности взять кредит в будущем.

Начисление штрафных санкций

Неустойка в Сбербанке: 20% годовых на сумму просрочки. При этом, даже если вы внесли платеж частично, на неуплаченную сумму пени все равно начисляют. Пока просрочка не погашена, сумма пеней растет, о чем обычно Сбербанк оповещает посредством SMS-сообщений.

Досудебное взыскание

Банк настойчиво звонит, может отправлять сотрудников выездного взыскания по месту регистрации или фактического проживания должника. Диалоги ведутся уже в более настойчивой форме — угрозы не применяются, но должнику разъясняют, что могут подать в суд или привлечь коллекторов.

Также банк может присылать сообщения с красочным описанием последствий невозврата кредита, включающих:

- арест карт, счетов;

- запрет выезжать за границу;

- невозможность продавать и дарить недвижимость, машины.

Последствия просрочки кредитных платежей испытают на себе и близкие должника — если тот уйдет «в несознанку», отдел взыскания свяжется с человеком, указанным клиентом, как контактное лицо, и будет допытываться, где их нерадивый клиент и как его найти.

Как правило, Сбер начинает более активно действовать, если пропустить платеж 1-2 раза.

Передача долга коллекторам

Банк продал долг коллекторам, что делать?Статья по теме

Когда попытки взыскать долг безуспешны, банк не всегда торопится подавать в суд. В некоторых случаях Сбербанк продает долги коллекторским агентствам либо заключает с ними агентские договоры о праве требования долга. Банк может передать право взыскания в любое время после образования просрочек по кредиту.

Сбер не работает с мошенниками и всякого рода сомнительными агентствами, поэтому, как правило, незаконных методов взыскания никто не использует. Коллекторы работают в рамках закона — без угроз, оскорблений и унижений. Но звонки и визиты могут тоже сильно выматывать.

Судебные разбирательства

Банк может подать полноценный иск в суд или же заявление на судебный приказ. Второй вариант — это упрощенное взыскание при сумме долга менее 500 тысяч рублей. Банк подает заявление в мировой суд на выдачу приказа, включая в сумму пеней, штрафов, комиссии. Если должник ничего не оспаривает, с него будут взыскивать сумму, заявленную банком. С иском процесс занимает больше времени. Но итог тот же — если заемщик не явится на заседание, то суд вероятнее всего обяжет его возвращать весь кредит досрочно.

После вынесения решения в пользу банка ФССП начинает взыскание. В этом случае у должника могут снять поступления с карт, списать половину зарплаты, арестовать и даже забрать имущество.

В первую очередь, приставы ищут недвижимость и транспортные средства должника. Если списывать со счетов нечего или денег недостаточно, могут конфисковать и реализовать на торгах собственность (кроме единственного неипотечного жилья). Обычно такое происходит, если человек не платил год или более.

Помимо того, что есть риск лишиться части заработной платы, жилья, машины, должник попадает в черные списки банка. Испорченная кредитная история не позволит больше взять кредит (в Сбербанке уж точно) — свою репутацию невозвратом заемных средств клиент уже «подмочил» основательно. Поэтому в случае, если нечем платить, нужно действовать грамотно.

Ошибки должников: чего не стоит делать?

Некоторые панически боятся пропустить платеж и испортить кредитную историю, поэтому предпочитают лучше взять новый кредит или микрозаем, чем пытаться договориться с банком. Пока у вас хорошая кредитная репутация, вам могут дать другой кредит, если совокупный месячный платеж не перевалит за половину вашего дохода.

Конечно, так вы выиграете время, закроете образовавшиеся «хвосты». Но в итоге рискуете загнать себя еще глубже в долговую яму — новый кредит тоже придется выплачивать. При этом нередко возникает соблазн не закрывать старый долг, а потратить заемные средства на текущие нужды. Нагрузка становится более серьезной, а зачастую непосильной.

Это не значит, что не нужно ничего делать. Бездействие — худший вариант. Просрочки неизбежно приведут к штрафам и испортят кредитную историю. Банки охотно идут навстречу клиентам, особенно тем, кто от них не прячется. Их цель – возврат долга, а не персональное бодание с каждым заемщиком. В Сбербанке могут предложить достойные альтернативы для решения временных трудностей.

Что делать при просрочке в Сбербанке?

Если вы понимаете, что платить в прежнем режиме не сможете, не тяните, обращайтесь в банк сразу.

Просрочка по кредиту: чем грозит, и как решить проблему?Статья по теме

Сбербанк готов предложить своим заемщикам несколько вариантов выхода из непростой ситуации.

- Воспользоваться услугой «Пропустить платеж». С 2021 года Сбербанк бесплатно разрешает перенести плановый платеж на 1 месяц, если вы до этого внесли как минимум 6 платежей и не оформляли реструктуризацию. Заявление на перенос можно подать в сервисе «Сбербанк онлайн».

- Подать на реструктуризацию. Допускается по потребительскому кредиту, ипотеке или кредитке. Банк может одобрить заявку при существенном снижении дохода в связи с увольнением, рождением ребенка, болезнями или призывом в армию. Иными словами, чтобы реструктурировать долг, нужно основание. Возможна отсрочка выплат основного долга либо снижение платежа за счет увеличения срока кредита.

- Обратиться за специальными программами Сбербанка. Например, ипотечные каникулы предоставляются тем, у кого ипотечная квартира — единственное жилье, а также есть жизненные трудности, влияющие на доход.

- Рефинансировать кредит. В каждом банке есть программы перекредитования. Есть вероятность, что в другой кредитной организации будут более выгодные условия. При рефинансировании новый банк-кредитор перечисляет сумму на ваш кредитный счет в Сбербанке — это целевая программа, и потратить наличные не получится (если только банк не предложит сумму сверху).

В 2022 году, после февральского скачка ключевой ставки ЦБ до 20%, рефинансирование стало временно недоступно банковским клиентам, однако к лету 2022 года ситуация выровнялась, и теперь можно пытаться рефинансировать действующий кредит на более комфортных условиях. В каждом банке свои требования. В Сбере, например, рефинансирование недоступно заемщикам с плохой кредитной историей.

В любом случае, стоит написать обращение в банк, приложить документы, подтверждающие снижение дохода (копию трудовой книжки, справки из больницы, свидетельства о рождении ребенка и т.п.). Вы можете прийти в офис банка (в отдел по работе с просроченной задолженностью) или направить обращение онлайн.

Поддержка заемщиков в 2022 году

Поправки, внесенные в ФЗ № 106, давали возможность заемщикам получить кредитные каникулы именно на фоне кризиса, возникшего после событий на Украине в феврале 2022 года. Отсрочку платежа от 1 до 6 месяцев можно было получить по кредиту, оформленному до 1 марта 2022 года. Условие: доход в сравнении с 2021 годом должен был снизиться на 30% как минимум.

На время отсрочки проценты на остаток долга начислялись дополнительно, и потом их включали в новый график (переносили на конец выплат). По сути, кредитный договор продлевался на срок, равный периоду каникул, но также прибавлялись платежи с начисленными в период отсрочки процентами. Программа распространялась и на ипотеки.

Заявления принимались до 30 сентября 2022 года в офисе банка либо в электронном виде. Обязательны подтверждающие снижение дохода документы и справки о зарплате.

Если долг Сберу или другому банку превышает ваши возможности, имеет смысл не мучиться неисполнимыми обязательствами, а подать на личное банкротство. Напишите нам в чат или позвоните — мы расскажем, как списать долги перед Сбербанком и не только через суд или в упрощенной форме. Мы поможем разрешить именно вашу проблему. Обращайтесь!

Частые вопросы

Да, если доход за последний месяц снизился хотя бы на 30% в сравнении с 2021 годом. Банк не вправе отказать, если условия соблюдены — и это касается всех федеральных программ по поддержке населения.

Да, это право банка. Например, если причины снижения дохода заемщика неубедительны или недостоверны.

Нет, не может. В случае с ипотечной квартирой (неважно, в каком банке заемщик кредитовался) без суда квартиру не отберут. А пока суд да дело, заемщик (теоретически!) имеет возможность погасить долги добровольно. А вот если вы взяли кредит под залог квартиры и подписали договор обратного лизинга — тогда при наступлении просрочек по платежам кредитор может забрать залоговое жилье, не обращаясь в суд.

Да. Нужно предъявить банку доказательства, что в момент получения кредита вы работали и имели доход, а сейчас нет, и поэтому у вас временно нет возможности платить. Например, помимо копии трудовой можно предоставить справку об учете по безработице.

Статьи по теме

Популярные статьи

Спишем долги или вернем деньги

течение 30 секунд

долгов в вашей ситуации

конфиденциальность

Завершенные дела

Все судебные дела размещены с согласия должников

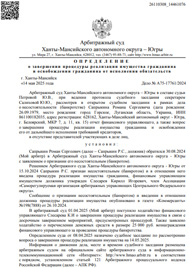

А75-17761/2024

Было долга - 4 269 786 руб.

г. Ханты-Мансийск

Завершено:

14.05.2025

Этапы:

26.08.2024

Поступило в работу

03.09.2024

Подача заявления

15.10.2024

Признан банкротом

Списано долга:

4 269 786 руб.

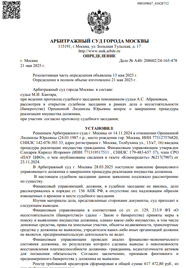

А40-208602/2024

Было долга - 617 472 руб.

г. Москва

Завершено:

21.05.2025

Этапы:

25.08.2024

Поступило в работу

02.09.2024

Подача заявления

14.11.2024

Признан банкротом

Списано долга:

617 472 руб.